밸류업 최대 수혜 금융주 겨우 10개 포함

[프레스나인] 밸류업 프로그램이 발표되고 시장은 금융섹터에 주목했다. 밸류업 프로그램으로 가장 큰 수혜를 받을 섹터로 금융 섹터가 기대를 한몸에 받았다. 그런데 막상 밸류업지수에서 금융주는 단 10개 종목만 편입이 되었다. 더욱이 대장주인 KB금융이 제외 되면서 시장 참여자들은 매우 의아해 하고 있다. 벌써 밸류업지수가 실패작이라는 평가가 나오고 있다.

한국거래소는 24일 국내 기업 100개사로 구성된 '코리아 밸류업지수'를 공개했다. 시가총액 400위 이내인 기업들 중 주가순자산비율(PBR)과 자기자본이익률(ROE)을 핵심 지표로 100개 기업을 선별했다.

구체적으로 최근 ‘2년 연속 적자’ 또는 ‘2년 합산 적자’가 아니며 최근 2년 연속 배당 또는 자사주 소각을 실시한 기업들만 자격이 주어졌다. PBR 순위가 전체 또는 산업군에서 50% 이내인 기업만 고려 대상이 되었다. 이렇게 분류된 기업들 중에서 ROE가 높은 기업들이 선별되었고 거래소는 설명했다.

이런 선별과정을 통해 100개 기업이 선정되었는데 시장은 실망스럽다는 반응이다. 금융주는 양호한 실적과 적극적인 주주환원 약속을 바탕으로 밸류업의 최대 수혜주라고 평가되어 왔다. 그런데 겨우 10개 종목만 편입이 되었고 대장주인 KB금융은 포함되지 않았다. ROE가 가장 높은 금융지주인 하나금융도 편입하지 않았다.

이론적 PBR은 ROE를 자기자본비용(CoE)로 나눈 수치이다. 자기자본을 투자했을 때 달성해야하는 수익율이 10%인데 실질적으로 10%를 달성한다면 그 회사의 시가총액은 순자산과 동일해야 한다는 의미이다. 성장성이 좋다면 밸류에이션 프리미엄을 받을 수도 있다.

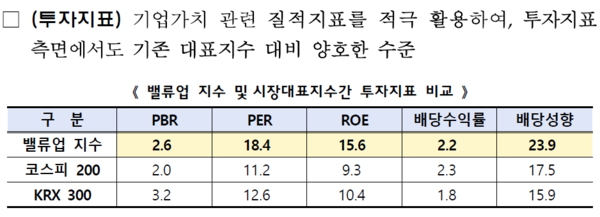

밸류업지수에 포함된 기업들의 평균 PBR은 2.6배이며 ROE는 15.6%다. 한국시장의 CoE를 8~9%로 가정한다면 15.6%의 ROE를 기록한 기업이 PBR 1.95~2.2배에 거래가 된다면 밸류에이션 적정하다고 볼 수 있다. 밸류에이션만 본다면 밸류업지수에 포함된 기업들은 투자 매력도가 매우 떨어져 보인다. 밸류업지수를 이용해 ETF를 만든다면 투자자들이 적극 투자를 할지 의문스럽다.

밸류업의 본질은 수익성은 좋지만 PBR이 낮은 기업이 자본의 효율성을 향상시켜 PBR이 높아지는 효과를 내서 주주이익을 극대화 하는 것이다. 자본의 효율성을 높이는 방법으로는 과잉자본을 주주에게 돌려주던지 좋은 투자처를 찾아 투자하는 것이다. 다시말해 밸류업지수에는 PBR이 낮은 기업들이 포함되어야 한다.

그런 의미에서 하나금융은 필히 밸류업지수에 포함 되었어야 한다. 은행주 중에서 가장 높은 ROE를 기록했지만 상대적으로 PBR이 낮았다. 하나금융의 ROE는 약 10% 정도로 가장 높다. 그런데 PBR은 2024년 기준 0.4배로 신한금융의 0.5배 보다 낮다. 주주환원율이 ROE가 유지될 수 있는 수준까지 상승하면 가장 높은 주가 상승을 보여줄 수 있는 주식이다.

또한, 지수를 만들 때 유동성을 고려하지 않을 수 없다. 그런데도 불구하고 금융 대장주 KB금융을 제외 시켰다. 거래소는 전문가들의 의견을 수렴해 밸류업지수를 만들었다고 한다. 결과물을 본다면 이들 전문가들의 전문성에 대해 의문을 제기하지 않을 수 없다.